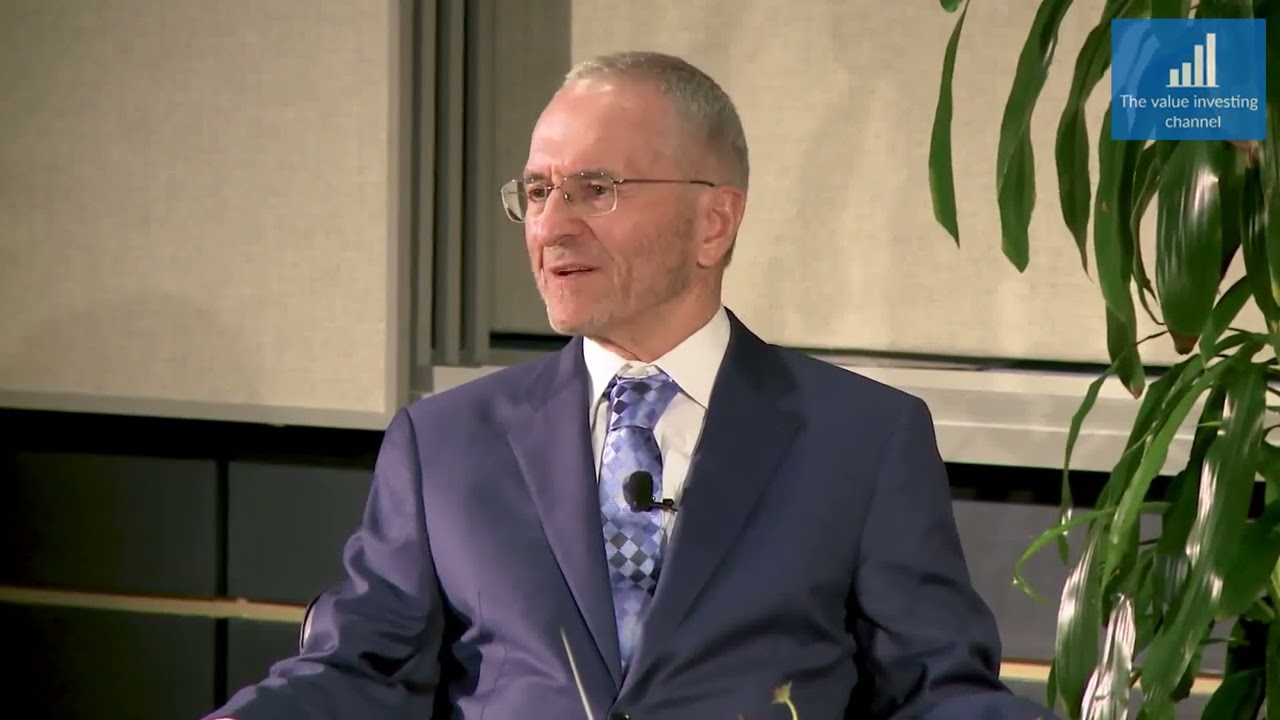

ジム・シモンズ「最も賢い億万長者」への6つの質問

ジム・シモンズがMITの講義後に会場からの質問に答えました。

その内容を以下に掲載します。

質問1.ファットテールリスクを考慮しているか?

私の質問は、経済学において、時々非凸の生産曲線(非正規分布)や不完全な競争が存在します。

金融市場では、市場の流動性や効率が変動することがあります。

情報の非対称性も存在します。

そこで、ルネッサンス・テクノロジーズの方々は、離散数学のチームを持っていますか?

また、ファットテールリスクを考慮していますか?

予想よりも技術的な質問ですね。[聴衆笑]

それらのことをすべて考慮しています。

リスクのモデリングは非常に重要です。

ファットテールリスクは、金融市場のリスクが通常の正規分布ではないことを指します。

分布の尾部が重く、中央部はそれほど重くないです。

それを理解することは非常に重要です。

私たちは可能な限りのものを見て、全てを分析しています。

そして、これまでのところ、それなりに正確に行ってきました。

質問2.高頻度取引は社会に有益だと思うか?

高頻度取引(HFT)を社会的に有用だと考えますか?

もしそうだとしたら、どれほどですか?

質問は、私が高頻度取引を社会的に有用だと考えるか、そしてどれほど儲かるかということですね?[聴衆笑]

高頻度取引は自然であり、間違いなく社会的に有用だと考えています。

市場が電子化され、価格の生成や取引の受け入れなどにコンピュータが使用されるようになった結果、市場は非常に流動的になりました。

スプレッドは狭くなり、売買のスプレッドも狭くなりました。

かつての市場メーカーだった人々は、現在ではあまり役に立ちません。

電子取引の導入により、迅速に取引する能力が生まれました。

これにより、スプレッドや市場の影響が小さくなりました。

高頻度取引業者によって取引のコストやスプレッド、市場の影響が大幅に下がったという研究結果があります。

それが社会的に有益かどうか?

もし流動性の高い市場が社会的に有益だと考えるならば、私は有益だと考えます。

しかし、市場には時々トラブルも発生します。

数ヶ月前にはフラッシュクラッシュと呼ばれる現象が起き、市場が一時的に急落しましたが、すぐに回復しました。

しかし、それは重要なポイントです。

1987年に株式市場が暴落した際、半日で25%下落し、6ヶ月間回復しませんでした。

なぜなら、取引の反対側に誰もいなかったからです。

最近のフラッシュクラッシュは、誰かがミスを犯したと思われるため、すぐに回復しました。

フラッシュクラッシュで市場は急落し、みんなは驚きました。

しかし、その後アルゴリズムが作動し、取引が再開され、この事象は10分で消えました。

1987年のクラッシュとは全く異なっていました。

短い質問に対する長い答えですが、私は高速取引が社会的に有用であり、それに反対する人々は間違っていると思います。

質問3.ファンダメンタルズ取引は影響を与えたか?

ルネッサンス・テクノロジーズを開始した初期のモデリングには、それ以前に行っていたファンダメンタルズ分析などが影響を与えましたか?

ファンダメンタルズ取引などの経験が初期のモデルに影響を与えたかという質問ですね。

はい、与えたと思います。

初期のモデルはかなり粗雑で、市場での経験からインスピレーションを受けて作られました。

実際に投資をして市場を観察するのは役立つ経験だと思います。

質問4.巨額の国債をどのように考えるか?

経済指標やこの世界で起こっている混乱した事象の中で、私たち一般人が注意を払うべきことは何ですか?

たとえば、国の債務を見ると、全米国人の給料の2倍に見えます。

これは米国人が支払うべきか、または返済する必要がある金額です。

普通の人々にとって、現在の状況をどのように解釈すれば良いのでしょうか?

その質問は、アメリカだけでなく世界全体の経済が不安定であり、多くの国々で巨額の債務が積み上げられている状況に当てはまります。

アメリカはリセッションにあり、銀行の救済活動を行っていますが、これはどこへ向かっているのでしょうか?

私たちは何に注意を払うべきでしょうか。

私はあなたが挙げたすべての点が注目に値すると思います。

国の借金がGNPの一部として考えると、今日よりもかなり高かったのは、戦争直後です。

その借金を我々が返済することはありませんでした。

代わりにGDPを増やしてきました。

結局のところ、我々は再び安定した状態に戻りました。

私の意見として、ほとんどの状況で良い経済成長以上のものはないと思います。

アメリカがそのような良い成長を促進するための措置を講じていないと私は考えています。

私たちはもっとお金を印刷してインフラを建設し、国が取り組むべき他の事項に取り組むべきだと思います。

これにより、もっと多くの人々が仕事に戻ることができ、インフレが生じても競争力を保つことができると思います。

インフレが世界で最も悪いことではないと思います。

経済の崩壊でアメリカが大きな損失を受けたのは、みんなの家の価値が下がったからです。

多くの人々の純資産は家に関連していました。

そして、家の価格が上昇することを見越して借り入れていました。

これが多くの成長を引き起こしましたが、それは終わりました。

人々のバランスシートは壊滅的な打撃を受けました。

彼らは、もはや借り入れることはできず、借金を返済しなければなりません。

バランスシートの災害は、すぐに修正されるものではありません。

このベースから再建するには数年かかると思います。

政府は正しいことをしているのか、それとも間違ったことをしているのか?

私は現政府の大ファンではありません。

最近成立した税法にも、あまり賛成していません。

それは、私のような裕福な人々のための税減少を継続することには全く意味がなかったからです。

失業者への援助を延長するためや、税減少を貧困者に絞るのであれば、それは悪いことではなかったと思います。

それにより、成長がもたらされるかもしれません。

私たちが必要としているのは成長です。

私の考えでは、成長せずにドルの価値が上がっても、みんなが失業している状態は望ましくないと思います。

20%の失業とドルの価値はあまり役立たないでしょう。

質問5.サブプライム問題の原因は?

現在の経済の不安定要因(サブプライム問題)は、経済モデルに何か問題があったのではないでしょうか?

あなたが使用したものではないとは思いますが。[笑]

あなたは彼らが行っていた長期的な経済モデリングについて話しましたが、一部の人々はそれが金融危機の重要な部分であると言っています。

それは間違いです。

私が見る限り、クオンツモデルは金融危機とは何も関係ありません。

金融危機が発生した原因は、ろくでもない住宅ローンが作成されたことにあります。

住宅ローンが作られたことは、そこに市場があったので、素晴らしいことです。

サブプライムローンは、お金を貸すことができない人にお金を貸すことで、夢を見せることをしてきました。

この書類は証券化され、最終的にはAAAとして評価されました。

誰がそれを行ったのか?

評価機関がこの書類をAAAと評価しました。

彼らがAAAを評価した理由は、彼らが馬鹿だったから、と私は考えています。[笑]

この不良書類の発行者によって手数料が支払われていました。

そして、その連鎖が続きます。

古き良き時代には、家を買いたいと銀行に行き、実際にあなたにこのお金を貸してくれるのは銀行でした。

銀行が抵当権を保持し、銀行が抵当をとり、銀行があなたに支払わせました。

しかし、現在では銀行があなたにお金を貸してから、瞬時に抵当権を次の人に売ってしまいます。

それはクオンツモデルとは関係がありません。

量子物理学者がこれらの住宅ローンのパッケージを設計しているのは事実ですが、この住宅ローンが支払われる確率は基礎統計ではありませんでした。

質問6.経済データと価格データどちらを使うべきか?

市場で取引するモデルを作成する際、基本的な経済データを中心にしたモデルを作成すること、もしくは、S&P500や石油、金などの価格行動を中心にしたモデルを作成すること。

どちらをおすすめしますか、それとも両方の組み合わせですか?

私が話の冒頭で触れた、私にインスパイアを与えてくれた数学者のウォーレン・アンブローズに言われたことをあなたにお伝えします。

私は彼のもとを訪れ、彼に、数学の特定の分野について深く学ぶのが最善か、それとも数学以外の多くの分野について少しずつ学ぶのが最善かを尋ねました。

すると、彼は私に「どちらでもいい」と答えました。

ですので、あなたの質問に正しい答えはありません。

経済モデルを使用することも良いし、価格履歴を使用することも、これらのすべての要素を使用してモデルを作成することも良いです。

その答えには正解や間違いはありません。