完璧な予測をする市場は論理的にあり得ない

本文章は、シグナル&ノイズ 天才データアナリストの「予測学」(ネイト・シルバー著)の内容を要約しております。

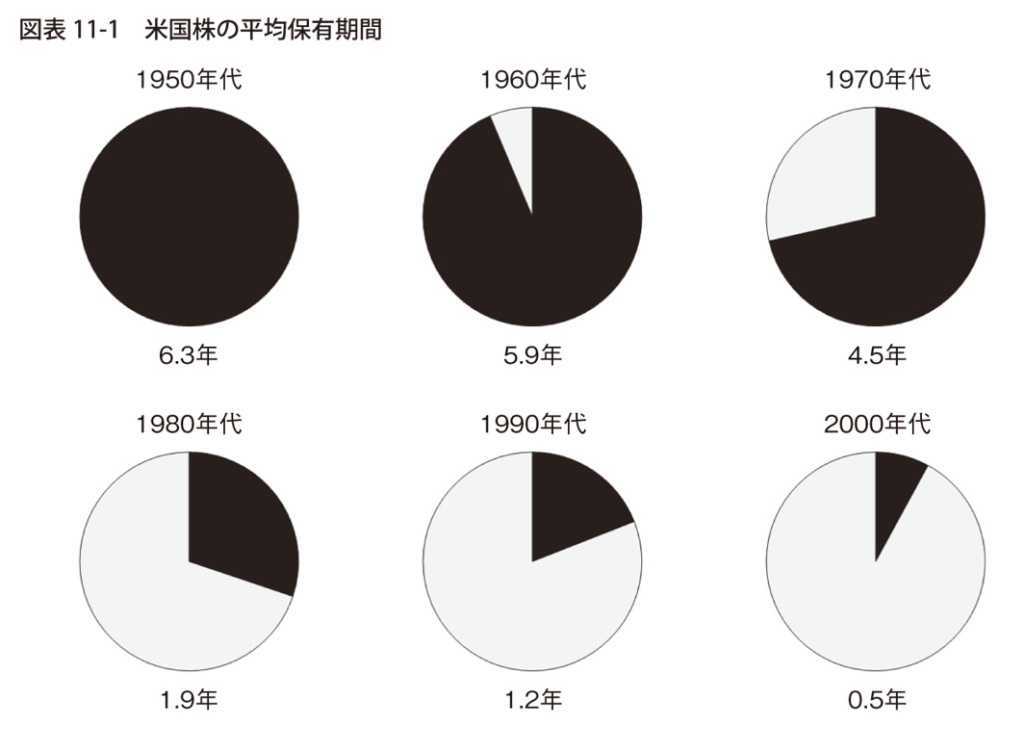

株式の平均保有期間は年々短くなっている

2009年、世界経済が極めて困難な状況にあったにもかかわらず、アメリカの投資家たちは、ニューヨーク証券取引所が開かれている時間に、1秒ごとに約800万ドル相当の株式を取引していました。

1日あたりの取引量は、驚異的な1850億ドルに上り、これはナイジェリア、フィリピン、アイルランドの国内総生産(GDP)と同等、あるいはそれを上回る規模です。

さらに、年間では約46兆ドル以上の株式が市場で取引されました。

これは、フォーチュン500に入る企業の総売上の4倍以上に相当します。

株式取引のこのような驚異的な速度と規模は、比較的最近の現象です。

1950年代、長期投資が最善とされていた時代には、株式の平均保有期間は約6年間でした。

しかし、2000年代にはこの状況は大きく変化し、取引の頻度はほぼ12倍に増加し、保有期間は6年からわずか6ヶ月に短縮されました。

この傾向は今も続いており、株式市場の取引量は4、5年ごとに倍増しています。

現代では、売買が1秒の100万分の1の単位で行われることも珍しくありません。

経済学においては、取引は双方に利益がある場合にのみ合理的なものとされます。

例えば野球において、「優秀なショートが2人いるが、優秀なピッチャーがいない」というチームは、「選手が豊富にいるが、ショートだけが低迷している」というチームと選手を交換するでしょう。

また、引退を控え、株式を現金化したい投資家は、株式投資を始めたいと考える投資家と資産を交換することもあります。

しかし、現在ウォール街で行われている取引の大部分は、株式の将来の収益に対する予測の相違、つまり予測の対立を反映しています。

人類の歴史を振り返ってみても、これほど頻繁に、そして高いリスクを伴う予測が行われる時代はかつてありませんでした。

なぜこれほど膨大な取引が行われるようになったのか、その理由は明らかではありません。

市場を出し抜いて利益を上げようとする人が増えているという見方もありますが、そのような取引が本当に合理的なのか、そしてそれが市場に合理的な価格形成をもたらすのかは疑問です。

世界における市場の役割

人々が互いに異なる予測を持っている場合、通常は以下の二つの行動のいずれかを取ることになります。

一つ目の選択肢は、相互の意見を一致させ、予測を修正することです。

例えば、私がナダルがウィンブルドンで優勝する確率を30%と予測しているとしましょう。

一方で、あなたの予測は50%だった場合、恐らく私たちは共にこの確率を40%に修正することになるでしょう。

ただし、必ずしも中間値を採用する必要はありません。

あなたがリンジー・ローハンの再逮捕確率を私の予測よりも高く見積もっていた場合、私はあなたの意見に同意し、その見積もりを採用するかもしれません。

いずれにしても、最終的には両者が現実をより正確に予測しようとする修正された同じ数値を持って分かれます。

しかし、時には意見が一致しない場合もあります。

そのような場合、各自の予測に賭けることになります。

ベイズ理論においては、二つの選択肢があります:意見を一致させるか、賭けるか。

これらの行動を取らなければ、合理的な人物とは見なされません。

あなたが自分の予測の方が私のものより正しいと考えるなら、賭けに応じるでしょう。

そうでなければ、私の予測を受け入れ、自分のものを修正することになります。

この方法は効率が悪すぎます。

誰かとすれ違うたびにこの手続きを繰り返すと、すべての出来事に対する予測と多数の未決定の賭けを抱え込むことになってしまいます。

実際の世界では、市場がこの役割を果たしています。

市場の存在により、すべてのものについて交換または賭けを行う代わりに、合意された価格で取引を行うことができます。

自由市場資本主義とベイズの定理

自由市場資本主義とベイズの定理は、実は共通の知的伝統から生まれています。

アダム・スミスとトーマス・ベイズは同時代の人物で、どちらもスコットランドで教育を受け、哲学者デイヴィッド・ヒュームの影響を強く受けています。

スミスの「見えざる手」は、市場の価格が需要と供給の変化に応じて徐々に更新され、最終的には一定の均衡点に達するベイズ的プロセスを表していると言えるでしょう。

同様に、ベイズの理論も、相互の意見の交換と賭けを通じて、徐々に考えを改める「見えざる手」の働きを持っています。

これらは共に、群衆の知恵を活用して合意点を探すプロセスです。

この考え方からすると、市場は予測する手段として理想的です。

実際に株式市場は、企業の将来の収益や配当に関する予測が行われる場所です。

私は、GDPのような経済指標を予測する賭け市場を支持しています。

こうした市場は予測を改善することを期待しており、実際にお金を賭けることで予測の正確性を高めるインセンティブが生まれると考えられています。

また、「効率的市場仮説」という考え方があります。

これは市場を予測して出し抜くことは不可能だとするもので、経済学の分野では数十年前から広く支持されてきました。

近年のバブルとその崩壊が予測可能だったように見えたことで人気は落ちていますが、この理論は一般に思われているよりも強固なものです。

本書では、より正確な予測を目指す場合、私たちの判断は誤ることがあるという事実を受け入れなければならないという前提を置いています。

市場が私たちの集合的な判断を反映したものである限り、誤りは避けられないのです。

完璧な予測をする市場は論理的にあり得ないというのが、この本の中心的な主張です。