予測の有効性を上げる方法

本文章は、シグナル&ノイズ 天才データアナリストの「予測学」(ネイト・シルバー著)の内容を要約しております。

気象と経済のカオス理論

エコノミストが直面する課題は、気象予報士が経験するものとよく似ています。

二つの分野とも、同様の二つの根本的な問題に直面しています。

第一に、経済も大気と同様に動的なシステムです。

そのすべての要素が相互に影響を及ぼし合い、システム全体が絶えず変動しています。

カオス理論が適用される気象学の世界では「ブラジルの蝶が羽ばたくことでテキサスに竜巻が起こる」と表現されます。

実際に、日本の津波やロングビーチの港の労働者ストライクがテキサスで仕事を探す人に影響を与える可能性は充分にあり得ます。

第二に、気象予測は不確実な初期条件の影響を受けます。

天気予報が確率で表現されるのは、たとえば「雨の降る確率は70%です」という表現であり、これは天気が本質的にランダムだからではなく、初期条件の正確な測定が不可能である上に、初期条件の微小な変化に対して気象パターンが非常に敏感に反応するためです。

経済予測でも同様に、初期データの質がしばしば問題となります。

気象予測はここ数十年で顕著な進歩を遂げており、成功例と見なされています。

ハリケーンの予想進路から日中の最高気温の予報に至るまで、10年前や20年前と比べて格段に改善されています。

これはコンピュータの能力の向上、データ収集方法の進歩、そして長年の地道な努力の賜物です。

しかし、経済予測においては、このような進歩が見られません。

気象学者はエコノミストと同じように、不確実な初期条件を持つ動的システムに直面していますが、気象学者にはそれを補う理論的な基盤があります。

竜巻の物理や化学はそれほど複雑ではなく、予測は難しいものの、竜巻がどのように発生し消滅するかについての基本的な知識は確立されています。

一方で、エコノミストは経済を支配する基本的なシステムを理解していますが、人間の行動が引き起こすフィードバックループによってシステムが混乱するバブル期や崩壊時には、その因果関係が不明瞭になります。

グループでの経済予測の有効性

基本的な構造を把握せずに、経済を変数や方程式の連続とみなすならば、ほぼ確実にノイズをシグナルと間違えるだろうし、実際は違うのに自分は正しい予測をしていると思いこむだろう(だまされやすい投資家も信じてしまう)。

このような思考がビッグデータの時代に一般化してきたようです。

情報が溢れている現代では、理論を重視する人が少なくなっています。

しかし、予測を立てる際には、特にノイズの多いデータを扱う経済の分野では致命的だ。

統計的な推論は、理論に裏づけされたときに強固なものとなる。少なくとも根本的な原因だけは真剣に考えてみるべきだろう。

グループでの予測

経済予測を行う際には、一人のエコノミストの見解ではなく、複数の予測を平均したものやグループで行った予測を参照すると良いでしょう。

SPF(Survey of Professional Forecasters)を検証した結果、グループによる予測は個々の予測よりも、GDPに関しては20パーセント、失業率では10パーセント、インフレ率では30パーセント精度が高いと判明しました。

この傾向は経済のみならず他の分野にも適用されます。

グループによる予測が個人よりも優れた結果を出すというのは、実証的に確認されているのですが、これをさらなる努力を怠る理由として使うことがあります。

グループ予測は個人の予測の集合体ですから、個々の予測が改善されればグループの結果も向上するはずです。

つまり、グループによる経済予測がこれまで精度を欠いていたのは、まだ改善の余地が多くあるということでしょう。

自らの判断を加える

多くのエコノミストは予測する際に、ただ統計モデルから出た結果を受け入れるだけでなく、自らの判断を加えています。

データに含まれるノイズを考慮すると、これは賢明な判断です。

元ボストン連邦準備銀行の副総裁、スティーヴン・K・マクネスの研究によると、統計モデルによる予測に判断を加えることで、正確性が15パーセント向上するとされています。

1970年代から1980年代にかけてコンピュータの普及とともに、統計モデルだけで経済予測が可能になるとの見解が主流になりました。

しかし、これは経済理論の理解不足を技術進歩で補うことができなかったということです。

モデルは速く、丁寧にノイズからシグナルを拾うようになりましたが、結果として多くが失敗に終わりました。

ただし、個人の判断を予測に加えることは、バイアスがかかるリスクを伴います。

経済的な動機や政治的な信念に合わせた予測をしてしまったり、自身の信じる物語に固執して反対の事実や状況を無視してしまうこともあります。

「人は、自分が向かいたい方向に情報が流れているように感じるものです。この傾向には断固として立ち向かう必要があります。」

合理的なバイアス

経済予測の正確性に関しては、実際のエコノミストの間でも差があるのだろうか?

前回の景気後退を的確に予見したエコノミストが、次にも同様に正確な予測ができるかどうかは、非常に興味深い問題である。

予測能力についての統計的テストをSPFで行った結果は、一般には否定的なものだった。

言い換えれば、エコノミスト間で予測能力に差があるという証拠は見当たらなかった。

しかし、ブルーチップ・エコノミック・サーベイからは前向きなデータが得られている。

経済予測には運の要素が絡んでいることは確かだが、長期的にみると他よりも優れた結果を出すエコノミストがいることが分かっている。

これら二つの調査結果の差は何によるのだろうか?

SPFの調査は匿名で行われ、エコノミストにはランダムなIDが割り振られる。

このIDは調査ごとに変わらず、個人を特定することはない。

一方で、ブルーチップの調査ではエコノミストの名前と評判が予測に影響を及ぼす。

予測に名前が添えられた場合、予測者の動機が変わる可能性がある。

例えば、知名度が低い会社に勤める場合、低い確率であっても的中した際に大きな注目を浴びるような大胆な予測をするのは合理的な考え方だ。

逆に、ゴールドマン・サックスのような有名企業にいる場合は、他とあまり変わらない保守的な予測をするだろう。

実際に、ブルーチップの調査結果はこのような傾向を明らかにしている。

ある研究者は、この現象を「合理的なバイアス」と名付けた。

名声がなければ大きなリスクを冒しても失うものは少ないが、予測が困難であっても、大きなリターンを目指す方が合理的と言える。

しかし、すでに評判がある人は、一般的な見解から逸脱するような予測には慎重になる。

評判を気にし過ぎるが故に、正確な予測をする目的を見失うリスクもある。

そして、それが結果に反映されるかもしれない。

過去のデータによれば、GDPと失業率の予測に関しては、SPFの匿名調査の方がブルーチップの調査よりもわずかに良い結果を出している。

バイアスに打ち勝つ

もし予測が当たらないことが理にかなっているとしたら、その背景には、そのような予測を促す消費者が存在するということだ。

例えば、政治評論家が怪しい主張で名を馳せるように、経済の世界にも強気や弱気、必ず反対意見を言う人たちがそれぞれ支持者を持っている。

経済予測は時に政治的目的を持ち得る。

例えば、ホワイトハウスの予測は、民主党でも共和党でも、通常は当たらない。

しかし、経済予測は政治評論よりも社会に与える影響が大きい。

ロバート・ルーカスが言うように、経済予測と経済政策の境界は曖昧で、悪い予測が実際の経済に悪影響を及ぼす可能性がある。

技術の進歩が経済予測に好影響をもたらす可能性はある。

たとえば、グーグル検索のパターンが、失業率などの経済データの前兆として機能するかもしれない。

グーグルのチーフエコノミスト、ハル・ヴァリアンは、人々が失業保険を新たに受ける動きがあれば、これは失業率を予測する良い指標になり得ると語った。

たとえば、リストラの噂が聞こえてくれば、人々は「職業紹介所の場所」や「失業保険の受け方」などと検索するようになる。

これは一種の先行指標である。

しかし、過去を振り返ると、技術の発展が人間の偏見によって打ち消されてしまうことも否定できない。

経済予測が偏見を克服した例はほとんどないし、大不況からの教訓も生かされていないようだ。

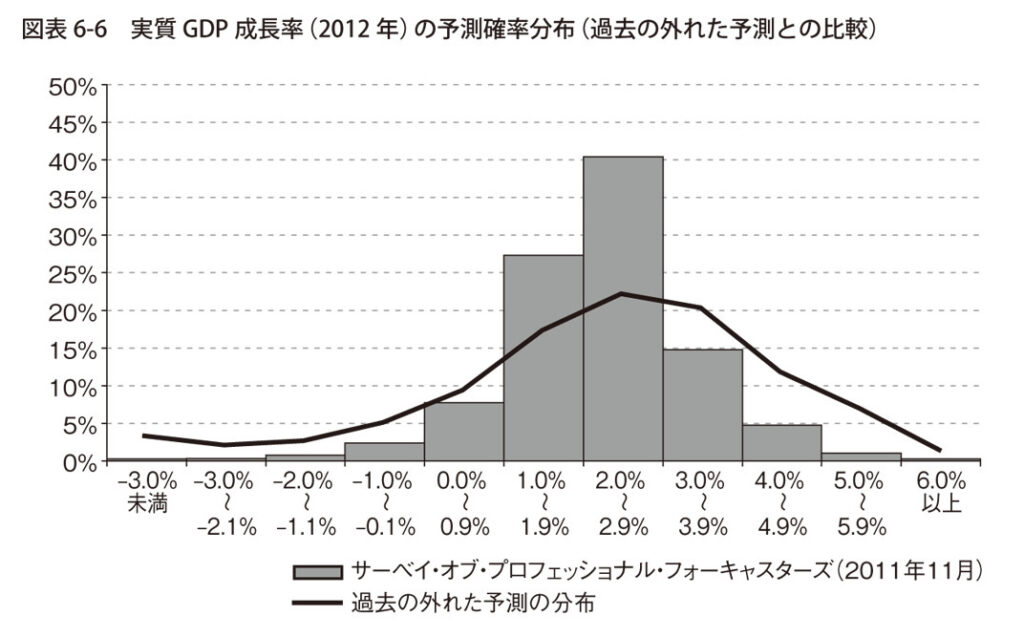

2011年11月のSPFのGDP成長率の予測を見ると、2007年の時と同様に、過信の傾向がはっきりと見て取れる。

オーバーカミング・バイアス

もし私たちが予測のバイアスを減らしたいと考えているならば、根本的なアプローチは二つあります。

一つ目は正確な経済予測を目指す市場を創設する供給側からの方法です。

二つ目は、不正確で自信過剰な予測への需要を減少させる、需要側からのアプローチです。

ジョージ・メイソン大学の経済学者ロビン・ハンソンは、供給側アプローチの支持者です。

彼は「フューターキー」と名付けた、予測市場に基づく政策決定システムの考案者でもあります。

彼は文化的なタブーやイデオロギー的な信念、そして不適切なインセンティブが良い決断を邪魔していないかを考えるべきだと読者に勧めるブログ「オーバーカミング・バイアス」を書いています。

「予測を効率的に行うにはどうすればいいかが、一番の問題だ」とハンソンは食事をしながら言いました。

「MBAの授業では、決断力のあるマネジャーが出てきて合理的な判断を下す。スプレッドシートを使い、統計的なテストを行い、選択肢を考慮する。しかし実際には、マネジャーの役割は組織の管理やプロジェクトのサポートです。だから途中でプロジェクトが消えないようにすることが重要です。プロジェクトは多くの組織をまとめ上げたものですから、予測が最後に狂ったとしても、そこで投げ出すわけにはいきません。」

「学界にいる人たちも予測の実績を収集することにはあまり興味を持っていません。予測が当たったかどうかを明らかにすることに関心がないのです。そうしたことを追求しても、どんな利益があるでしょうか。本当の問題は、私たちの社会が専門家を求めてはいるものの、正確な予測をそれほど求めていないということです。」

ハンソンは、特定の政治的、経済的事象についてお金を賭ける「予測市場」を提案しました。

例えば、「イスラエルがイランと戦争をするか?」や「気候変動で地球の気温はどれだけ上がるか?」といった質問に対する賭けが可能です。

予測市場では金銭的なインセンティブがつくため、予測者は自分の評判よりも、正確な予測をすることに力を注ぐだろうとハンソンは述べています。

基本としては、GDPや失業率などのマクロ経済指標を予測する市場が考えられます。

インフレ、金利、商品価格に賭ける方法は既にありますが、GDPを予測する大規模な市場はまだ存在しません。

このような市場が作られると、参加せざるを得ない人たちが現れるかもしれません。

近年、普通株がマクロ経済的なリスクとの相関が強まっているので、これらの市場はリスクをヘッジする手段となるかもしれません。

また、GDP予測を常に更新することで、政策立案者にリアルタイムの有用な情報を提供することができるでしょう。

たとえば、GDP成長率が5%を超えるかどうかに賭けるなど、市場に選択肢を加えることで、自信過剰な予測者を戒め、経済予測の固有の不確実性をより適切に見積もることができるかもしれません。

もう1つのアプローチは、私たちが予測に「良い消費者」になることです。

経済予測においては、ランダムな先行指標を詰め込んだブラックボックスから場当たり的な予測を出す人たちから、経済の本質について語るような専門家へと注目を移すことが求められます。

また、経済指標や予測に含まれるノイズを軽視しない姿勢も大切です。

恐らくGDPを最初に発表するときは、世論調査のように誤差を表示するべきです。

予測において「自信の量」は、その正確性の目安にはならないと認識する必要があります。

実際、自信は良い結果とは逆の相関を示すことがあります。

経済の世界に限らず、予測者がリスクを明言しようとする姿勢を尊重しなければ、前途に危険が待ち受けていることを認識すべきです。