クオンツ・ヘッジファンド入門:クオンツ戦略を解明する

要約

クオンツ・ヘッジファンドは、高度な数学や統計モデル、そしてコンピューターアルゴリズムを活用して、投資の意思決定を行う専門の投資会社です。

この記事では、クオンツ投資の深層を探り、主流となっているクオンツ戦略についての洞察を分かりやすく提供しています。

さまざまなクオンツ戦略が具体的にどのように展開され、どのようなシグナルが一般的に用いられるのかを解説するとともに、これらの戦略が過去の様々な市場状況でどのような成績を収めてきたか、そしてそれに伴うリスクとリターンの特徴についても詳しく検証しています。

※注意:全てが自動化されているわけではありません。

実際、市場調査の実施、戦略の策定、取引対象となる証券の選択、利用するデータの種類の決定、そして必要なハードウェアやネットワーク接続の設定など、多岐にわたる作業が人間によって行われています。

この人間の介入は、ヘッジファンドが市場の変動に柔軟に対応し、状況に応じて適切な判断を下すために不可欠です。

クオンツ・ヘッジファンドとは何か?

クオンツ投資という用語は、実際には画一的な戦略の説明ではなく、むしろ特定の戦略がどのように開発され、実行されるかを説明している。

クオンツ戦略と裁量戦略の違いは、戦略がどのように作られ、どのように実行されるかにある。

しかし、クオンツ取引の最終的な責任は、依然として機械ではなく人にある。

調査を行い、戦略を決定し、取引する証券ユニバースを選択し、どのようなデータを利用し、どのようなハードウェアと接続性が必要か、その他多くのことを行うのは人間である。

そのような個人や企業は、一般に「クオンツ」と呼ばれている。

最も一般的なクオンツ戦略

- 株式統計アービトラージ(Equity statistical arbitrage)

- 定量的株式市場中立(Quantitative equity market neutral)

- マネージド・フューチャー/CTA(Managed futures/CTAs)

- クオンツ・マクロ(Quant macro)

- 代替リスクプレミア(Alternative risk premia)

また、以下のような追加的な戦略分類を含めることもできる:

- マルチ・ストラテジー・クオンツ– このカテゴリーに分類される同業他社ファンドは多くないため、複数の資産クラスまたは短期株式統計的裁定取引と長期モデルの組み合わせを取引するファンドは、現在「統計的裁定取引」に分類されている。

- クオンツ・ボラティリティ– ファンドの投資前提が、ボラティリティのトレーディングと呼ばれるボラティリティのシフトを捕捉することである場合、これがクオンツ・プロセスを用いて実行されるとしても、現在、これは「ボラティリティ・アービトラージ」に分類される。

ファンドが他のクオンツ戦略と組み合わ せてボラティリティを取引している場合は、通常、「統計的アービトラージ」に分類される。

リスク・リターンの概要

| 統計的裁定取引 | QEMN | CTA | クオンツ・マクロ/GAA | 代替リスクプレミア | |

|---|---|---|---|---|---|

| 代表的な取引資産 | 株式 | 株式 | 流動性のある先物 – 株式、債券、商品。 | CTAに類似 + 現物商品、債券、FX、ETF、デリバティブ | 主に株式だが、デリバティブやクオンツ・マクロに類似した商品を取引することもある。 |

| 典型的な市場の方向性/中立性 | 主にマーケット・ニュートラル | 主にマーケット・ニュートラル | 一般的に指向性 | 一般的には相対的な価値。方向性のあるポジションもある | 一般的に長期的には市場中立(一部例外あり) |

| 伝統的資産(株式と債券)に対するベータ値の観察 | 一般的に非常に低い | 一般的に非常に低い | 一般的に低い | 一般的に低い | 通常、低~中程度 |

| ロング/ショートのバイアス | なし | なし | 方向性はあるが、長期的にはロング、ショートのバイアスはない。 | 方向性はあるが、長期的にはロング、ショートのバイアスはない。 | 通常、偏りはない |

| 過去の変動率 | 一般的なHFユニバースよりも低いボラティリティ | 一般的なHFユニバースよりも低いボラティリティ | 幅広いHFユニバースよりも高いボラティリティ | 幅広いHFユニバースよりも高いボラティリティ | 大きな要因の動きへのエクスポージャーの可能性 – 大幅/長期のドローダウンとなる可能性あり |

| 代表的な要因 | ジェネリック要因へのヘッジが厳しい | 一般的な要因にヘッジされる可能性があるが、特定の株式リスク・プレミアに特定のエクスポージャーを取る傾向がある。 | 一般的にモメンタムに大きく左右される | モメンタムまたはバリュー・バイアスを持つ可能性がある。 | デザインによる高いファクター・エクスポージャー。 典型的なARPファンドは、多くのリスクプレミアファクターに分散投資することを目的としている。 |

| 流動性 | 一般的に流動性が高い | 一般的に流動性が高い | 一般的に流動性が高い | 一般的に流動性が高い | 一般的に流動性が高い |

| レバレッジ | 通常3~8倍 | 通常3~8倍 | 通常2~4倍(MTEは通常10~30%)。 | 通常2~4倍(MTEは通常15~40%)。 | さまざま(通常1.5~2.0倍) |

株式統計アービトラージ

統計的裁定取引ファンドは一般に、価格データと、相関関係、ボラティリティなどのその派生物、および出来高や注文帳簿情報などの他の形態の市場データを利用して、パターンの存在を判断します。

データの中で繰り返されるパターンや関連性を特定する研究は、多くの場合、比較的短い時間枠で、株式の将来のリターンを予測するのに役立ちます。

これらの関連性は、厳密な統計分析と関連性のバックテストを通じて特定されます。

この戦略は通常、より「伝統的な」ヘッジファンドと比較して高いリスク調整後リターン(シャープレシオ)を目標とするが、リターンの絶対水準は、導入するレバレッジとボラティリティ許容度に大きく依存します。

シグナルの種類

最も一般的なシグナルの種類は、平均回帰、モメンタム、イベントドリブンである。

- 平均回帰

- 平均回帰は、需給のアンバランスによって短期的な値動きが発生し、それが均衡水準に戻るという現象を利用しようとするものです。

- モメンタム

- モメンタムモデルは、価格データの中から、値動きがより持続的になることを示唆するパターン(すなわちトレンド)を探します。

- イベント・ドリブン

- イベントからより個別的な情報をシステムに組み込む。

例えば、アナリストによる業績予想の発表や、自然言語処理(「NLP」)などのテクニックを使ってニュースの流れからセンチメントの強弱を系統的に取り入れることなどが挙げられます。

発表された合併、自社株買い、インデックスのリバランス、企業のインサイダーによる株式の売買は、イベント・ドリブン・データの他の例であり、これらはすべて取引システムに体系的に組み込むことができる。

- イベントからより個別的な情報をシステムに組み込む。

統計的アービトラージ・ファンドは、価格と出来高データによって駆動される「テクニカル」モデルに重点を置く傾向がある一方で、ファンダメンタルズ・データ(株式価値モデル、貸借対照表データ、予測販売データなど)によって駆動される長期的なモデルを組み込んでいる場合もあります。

市場におけるパフォーマンスの違い

- 統計的アービトラージ・ポートフォリオは、基礎となる幅広い市場の方向性に関係なくリターンを生み出すことが期待される。

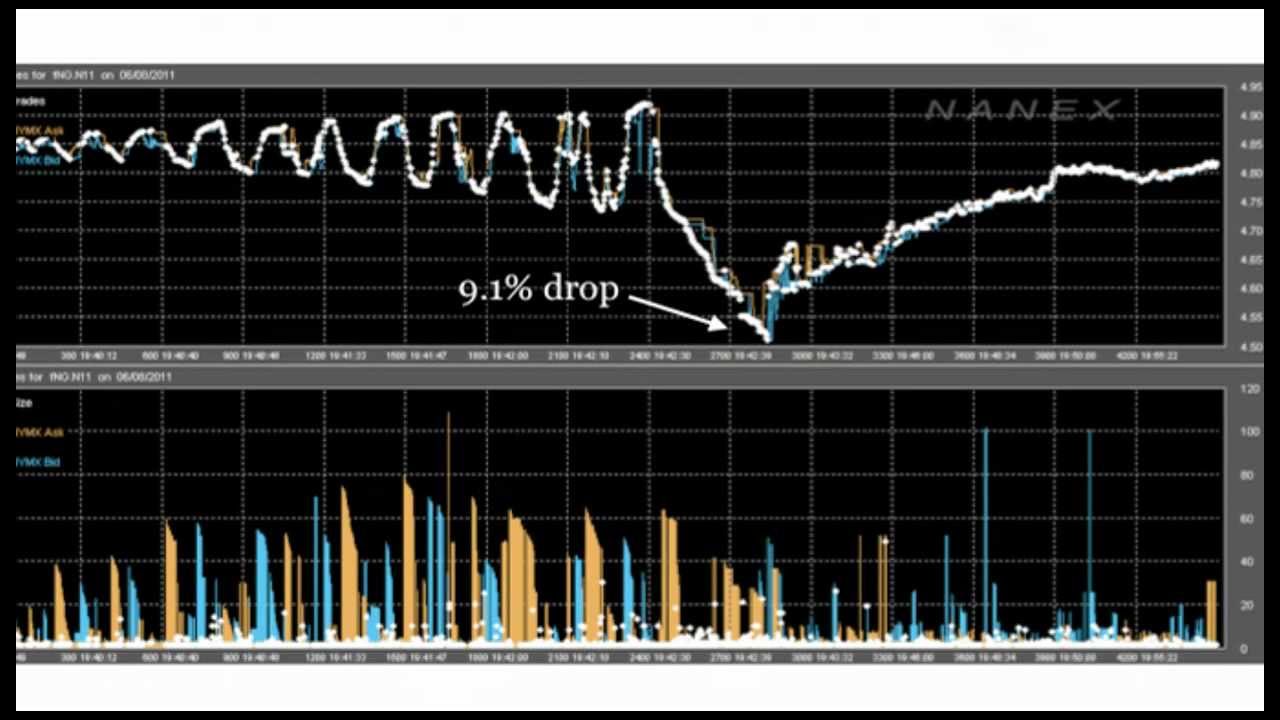

- 銘柄間、マルチアセット・マネージャーにとっては資産クラス間の相関が急速に急騰する環境は、歴史的に戦略にとって困難な時期であり、特に市場のボラティリティの大幅な急騰を伴う場合はそうであった。

このような極端なボラティリティ環境は、しばしば急激なドローダウンにつながる。

すなわち、ボラティリティは高いが低下しており、株価の出来高も多く、高スプレッドで取引を行う機会があるが、長期的な関係が再構築され、市場が正常化している時期である。

基本的に統計的裁定取引ファンドは、このような状況下で流動性の提供者として、しばしば超過リターンを上げてきた。 - 突発的な「リスク要因」は、クオンツ・マネージャーに困難な状況をもたらすこともある。

リスク・ファクターが株式ボラティリティの重要な要因となる場合である。

これらの中には、より一過性のものもあるが、重要なリスク・ファクターは、トレーディング・モデルのバックテストに組み込まれている可能性は低い。

そのため、統計的裁定取引ファンドが、以前は織り込まれていなかった重要なリスク要因の出現に適応し、その影響から利益を得るか、またはその影響をヘッジする能力は、そのパフォーマンスにおいて決定的な差別化要因となり得る。 - 取引量が少なく、実現株価変動率が低い環境は、一般的に株式統計アービトラージには不利である。

基本的に、この戦略は、適度な動き、株価の分散、振動があるときに、よりうまくいく傾向がある。

取引例

株式統計アービトラージ・ファンドは、割安と思われる銘柄のポートフォリオを買い、同時に、業種、時価総額、財務比率などの特徴が似ていて割高と思われる銘柄のポートフォリオを売ることによって取引する。

例えば、コカ・コーラとペプシコなど、歴史的に強い相関関係を持つ2銘柄をファンドが特定するとする。

ペプシコの大口投資家が株式の大量売却を決定した場合、流動性の需給バランスが崩れ、株価が下落する可能性が高い。

株価が割安な銘柄(ペプシコ)を買い、割高な銘柄(コカ・コーラ)を売るペアトレードを同時に行い、株価の比率が過去の平均値に収束して利益が出ることを期待する。

このような取引は「平均回帰」に分類される可能性があり、ファンドが流動性を提供することで、報酬を得ようとしている。

このような例では、「アルファ」が長く続くことは期待できず、比較的短期間で収束することが期待される。

ファンドは通常、取引のリスクを管理するために、損切り注文、ポジション・サイズ制限、ポートフォリオ・ファクターのエクスポージャー制限、流動性制約などの追加のリスク管理ツールを使用して、このような戦略を補足する。

リスク・リターン・プロフィール

- 統計的アービトラージ・ファンドは、常に非常に低いレベルのベータで運用され、通常はマーケット・ニュートラルである。

一部のファンドは大きな方向性リスクを取ることができるため、必ずしもそうとは限らない。 - ファンドは通常、バリュー、グロース、定量的時価総額バイアス、モメンタム、セクター、地域など、その他の一般的なファクターに対しても厳しくヘッジされる。

ファクター・エクスポージャーの制約の程度はファンドによって異なります。

また、取引シグナルに何らかの「ファクター・タイミング」の要素を組み込もうとするファンドもあります。

クオンツ・エクイティ・マーケット・ニュートラル(QEMN)

伝統的なQEMN戦略は、貸借対照表情報やキャッシュフロー計算書統計などのファンダメンタルズおよびイベント指向のデータを取り込み、これらの指標に対して様々な比率で体系的に銘柄をランク付けします。

様々なファンダメンタルズ・データ・ソースのスコアの重みは、固定的な場合も動的な場合もある。

通常、数百から数千のポジション、ロングとショートで構成されるポートフォリオを構築する。

ポートフォリオの構築は、最適化プロセスを用いて、あるいはリスク制約と組み合わせた単純なルールを適用して、ロング・ポジションとショート・ポジションをネットアウトし、ベ ータ・ニュートラルおよびセクター・エクスポージャーを最小限に抑えたポートフォリオを構築する。

シグナルの種類

QEMNファンド価格予測モデルは通常、以下を含む様々なシグナルを主要なインプットとして使用します:

- ファンダメンタルデータ:収益、利益、利益率、キャッシュフローなどの財務データ、業界動向やマクロ経済指標などの非財務データが含まれます。

- テクニカルデータ:移動平均、相対力、取引量など、過去の市場トレンドやパターンに関する情報が含まれます。

- センチメントデータ:ニュース記事、ソーシャルメディアへの投稿、アナリストレポートなど、投資家のセンチメントや市場のセンチメントに関する情報が含まれます。

- 代替データ:衛星画像、クレジットカード・データ、天候パターンなど、市場トレンドや消費者行動に関する洞察を提供できる非伝統的なデータ・ソースが含まれます。

QEMNのファンド価格予測モデルは通常、機械学習アルゴリズムを使用してこれらの様々なシグナルを分析・処理し、将来の値動きを予測するのに役立つパターンや関係性を探ります。

市場におけるパフォーマンスの違い

通常、市場の方向性に関係なくリターンを生み出すことが期待される。

市場ボラティリティの急激な上昇と相関の急上昇はQEMN戦略にとって難題である。

QEMN戦略にとって、取引量が少なく、実現株のボラティリティが低い環境は不利である。

歴史的に、株価がファンダメンタルズにより大きく左右されるような、適度な株価の分散と変動がある場合、QEMN戦略はより良い結果を出す傾向がある。

取引例

バリュー、グロース、価格モメンタム、クオリティーなどのファンダメンタルズ・シグナルを取り入れながら、代替の非構造化データも利用する定量的株式マーケットニュートラル戦略。

データの収集と処理:ヘッジファンドは、財務諸表、決算報告書、その他関連す る企業固有情報など、銘柄のユニバースに関するファンダメンタル ズ・データを収集する。

また、ニュース記事、ソーシャル・メディアの センチメント、衛星画像などの代替的な非構造化デー タも収集し、市場動向や消費者行動に関する追加的な洞察力を提供する。

シグナルの生成:定量モデルはファンダメンタルズ・データを分析し、様々なアルゴリズムを適用して、バリュー、グロース、価格モメンタム、クオリティに基づいて各銘柄のシグナルを生成する。

例えば、バリュー・シグナルは株価収益率、株価純資産倍率、配当利回りなどの指標を用いて算出されます。

同様に、成長シグナルは、利益成長率や収益成長率などの指標から導き出される。

価格モメンタムシグナルは、短期および長期の株価動向などの要因に基づいて算出されます。

クオリティ・シグナルは、株主資本利益率、負債水準、会計比率などの指標を考慮することができる。

シグナルの組み合わせと重み付け:各銘柄について生成されたシグナルは、体系的なアプローチを用いて組み合わされ、複合スコアまたはランキングを作成する。

ヘッジファンドは、各シグナルの重要性または過去の実績に基づいて、各シグナルに重み付けを行う。

シグナルの組み合わせは、株式のロングとショートの機会を特定するのに役立つ。

ポートフォリオの構築とリスク管理:コンポジット・スコアを用いて、ヘッジファンドは約 100銘柄をロング、 約100 銘柄をショートすることにより、マーケット・ニュートラル・ポートフォリオを構築することができる。

ポートフォリオは、ドル中立、ベータ中立、すなわち市場リスク要因への全体的なエクスポージャーが最小化されるように設計される。

リスクを管理し、バランスの取れたポートフォリオを維持するために、損切り注文、 ポジション・サイズ制限、セクター/業種別エクスポージャー制約などのリスク管理 手法が採用される。

リスク・リターン・プロフィール

- QEMNファンドは通常、非常に低いベータ値で運用され、マーケット・ニュートラルである。

- 上記に示したように、QEMNファンドの中には、バリュー、グロース、マーケットキャップバイアス、モメンタム、セクター、地域などのファクターに比較的高いエクスポージャーを持つものがある。

例えば、「クオリティ」シグナルを重視するファンドの中には、差別化された指標を使用したり、他の情報(イベント・ドリブンやテクニカル・データなど)でシグナルを補足したりするファンドもあります。 - また、ある種の「ファクター・タイミング」の要素を取引シグナルに組み込んで、集約されたポートフォリオにおけるそれぞれのリスク・ウェイトを強調したり弱めたりすることも検討するだろう。

マネージド・フューチャー(CTA)

商品取引顧問(CTA)は、主に先物やFX契約などの指数レベルまたはマクロ商品の方向性を示すポジションをシステマティックに取る。

技術的には、CTAは商品先物取引委員会(CFTC)が定義する先物契約のトレーダーであり、歴史的には、システマティックでないCTAも多く存在した。

そのようなトレーダーは現在、「グローバル・マクロ」戦略を追求するトレーダーとして分類される可能性が高い。

トレンドフォローはCTA戦略として最も採用されている。

その根拠は、人間の行動バイアスがトレンドの形成につながり、その結果、そのような状況を特定し、取引することを目的としたシステマティックな戦略を通じてそれを利用することができるという見解である。

CTAは、シグナル発生から約定まで、ストレート・スルーで処理され、極めてシステム化されている。

新しい無相関モデル、市場商品、取引時間軸、更新されたリスク、ポートフォリオ構築モデルなどを追加することで、低手数料の「単純な」トレンド・フォロー・ファンドよりもパフォーマンスに差をつけたり、アルファを追加したりすることができる。

今日、トレンドフォロー型のクオンツ戦略は非常に一般的であり、その基本コンセプトは現在では大きくコモディティ化し、「オルタナティブ・リスク・プレミア」商品の中でフィーチャーされることもある。

より「一般的な」トレンド・フォロー型CTAの手数料はかなり低い傾向にある。

- マネージド・フューチャーズ(CTA)の大半は、ある種のトレンド・フォロー(過去の価格を利用して予測可能な「トレンド・パターン」を決定する)を取り入れており、価格が上昇している市場では買いを入れ、下落している市場では売りを入れる。

- 上昇相場が減速/停止すると、トレンド・フォロワーは通常ポジションを縮小し、最終的にはショート・ポジションに反転させ、相場が再び上昇に転じるまで保有する。

- この戦略は、利益を出しながら損切りをすることで知られている。

- また、CTAファンドの中には、トレンドモデルと非トレンドモデルをミックスし、ファンダメンタルズ・データを組み込んだ「グレー・エリア」のファンドもある。

- 裁量マクロやクオンツ・マクロ・ファンドなどの分野と重なる部分もある。

これは、これらのファンドが利用する関係が、マクロ・ファンドが捕捉する関係と同義であるためである。

シグナルの種類

- 価格と出来高データは、トレンドフォローの価格予測モデルの主要なインプットである。

多くのトレンドフォロワーは、単一の商品のリターンの時系列分析に重点を置いて研究を行っています。

これは、異なる商品や契約のクロスセクション分析に注目し、相関関係に基づいて他の予測関係を探すアプローチとは対照的です。 - CTAで使用される他のモデルは、キャリー、季節性、平均回帰またはパターン認識システム、ファンダメンタルズ・データまたは非伝統的なデータ・ソース(オルト・データ)により駆動されるモデルなどの他の概念を組み込むことができる。

上述したように、クロスセクション分析と相関はシグナル・リサーチのプロセスに組み込まれている。 - CTAの中には、市場のミクロ構造のアノマリーやパターンによって引き起こされる超短期のシグナルを取引できるものもある。

市場におけるパフォーマンスの違い

マネージド・フューチャーズ(CTA)ヘッジファンドは、歴史的に、ボラティリティの高い時期や危機的な時期、また資産クラス間の相関が低い市場で高いパフォーマンスを上げてきた。

しかし、長期的なトレンド市場やボラティリティの低い長期間の市場では、歴史的にアンダーパフォームしてきた。

トレンド・フォロー型のCTAヘッジファンドは、長期的な市場トレンドの中では良好なパフォーマンスを示す傾向があるが、不安定な市場やレンジ相場では苦戦を強いられる。

また、市場の急反転やマクロ経済情勢の変化にも影響を受けることがある。

全体として、そのパフォーマンスは市場トレンドの強さと一貫性に左右される。

取引例

典型的な取引例は以下の通り:

- 意図的な方向性ポジション(例えば、特定の株式先物指数契約のロングまたはショート)

これは、典型的なCTAトレンドフォロー戦略の方向性と一致しており、移動平均クロスオーバー、価格ブレイクアウト、相対力指数(RSI)指標などのテクニカルな価格ベースのシグナルに導かれる予想値に基づいてポジションを取ります。 - 相対価値:ウェスト・テキサス・インターミディエート(WTI)とブレント原油契約間のスプレッドを取引する商品スプレッド取引:

- 関連する2つの契約にポジションを取り、価格差の動きを捉える。

クラック・スプレッド(原油対ヒーティングオイル)、ダーク・スプレッド(電力対石炭)、スパーク・スプレッド(電力対ガス)など、他の商品スプレッドを含む場合もある。

- 関連する2つの契約にポジションを取り、価格差の動きを捉える。

- 相対価値:カーブ取引:

- CTAは、ブレント1ヵ月物対ブレント3ヵ月物など、カーブをまたいだ取引も可能である。

- カーブ・トレードでは、先物カーブ全体の価格差を利用するために、同じ資産の異なる満期限月のポジションを取る。

この取引は、将来の需給動向に対する市場の期待の違いを利用することができる。

リスク・リターン・プロフィール

- 様々な株価指数、国債先物、商品先物(主にエネルギーや農産物)、通貨などの先物契約を多数保有する分散型ポートフォリオ。

- CTAの中には、最も流動性の高い契約へのリスク・バイアスが非常に高く、平均保有期間が数週間から数ヶ月のものもある。

このため、ファンドは非常に大規模な資産を運用することができる。

その結果、大規模なCTAは互いに大きな相関を持つことになる。 - 小規模なCTAは、もっと幅広い種類の契約にリスクを分散させたいと考えるかもしれないが、そのようなファンドは、これらの商品の一部(特定の農産物や新興市場など)の流動性がはるかに低いため、キャパシティがかなり制約される可能性が高い。

- CTAは歴史的に株式や債券との相関が低く、ポートフォリオの多様化要因として魅力的である。

CTAはロング・ボラティリティ/ロング・ガンマの特性とロング・スキュー・プロファイルを提供することができる。 - ストラテジーが全体的にロングになったりショートになったりするようなシステミックなバイアスはあってはならない。

- 勝ちトレードと負けトレードの比率は非常に低い傾向があり、この戦略は通常高いシャープレシオを持たない。

(長い実績を持つ有名なCTAの多くは0.5~1.0のシャープレシオを示す) - 一般的に、CTAは他の多くのヘッジファンドよりもボラティリティが高く、時には低リターンやマイナス・リターン、大幅なドローダウンの期間が長くなると予想される。

CTAを保有する主な魅力は、多様化する特性と、リスク資産が苦戦する時期に強力なリターンを提供する可能性を秘めた数少ない戦略の一つであることである。 - この戦略は通常、キャッシュの観点から非常に効率的であり、低いマージン比率(10~25%程度)を必要とする。

- この戦略では、株式、債券、コモディティの主要な資産クラスで、最も流動性の高い先物契約のみを取引する。

CTAのなかには、取引量の少ないコモディティ、クレジット・インデックス、エマージング・マーケット(EM)の、より難解な契約(通常、利用可能なキャパシティがはるかに少なく、流動性が低い)を取引することで差別化を図るものもある。また、オプション取引を行う場合もある。 - CTAの中には、市場ダイナミクスの変化に応じてポートフォリオをダイナミックにサイズ変更することで、リスクとボラティリティをコントロールする極めて機械的なものもある。

また、より洗練されたファンドでは、様々なレジーム識別手段を用いてトレーディング・シグナル(およびリスク選好度全体)を調整することもある。

例えば、フロー・データ、天候分析、主要指標のボラティリティ、海運レート、急速に変化するクロス・アセット関係/相関などがある。

クオンツ・マクロとグローバル・アセット・アロケーション(GAA)

クオンツ・マクロは、大規模なデータセットの分析を通じてアルファを生み出し、経済、市場、その他のファンダメンタル指標や統計モデルに基づいてトレーディングの意思決定を行うことを目的としている。

クオンツ・マクロ・ファンドは、CTAとクオンツ・マクロが重複する可能性がある。

なぜなら、CTAとクオンツ・マクロは多くの場合、同じまたは類似の商品、すなわち、先物(すべての主要資産クラスにわたる)のような典型的な「マクロ」商品だけでなく、ETF、債券、FX、時にはスワップやオプションも取引するからである。

クオンツ・マクロやGAAといった用語は、同じ意味で使われるのが一般的である。

クオンツ・マクロに単一の「正しい」定義はない。

明らかに「クオンツ・マクロ」であるファンドは、経済データや国家間の格差といった長期的なファンダメンタル要因を通じて、マクロ商品の価格予測を決定する。

しかし、平均保有期間が短期のファンドもクオンツ・マクロと定義される。

このようなファンドは、上に挙げた要因のいくつかを考慮するが、経済データで補足された短期的なテクニカル要因によってより動かされる。

経済データは伝統的なもの、あるいは代替データや「ナウキャスティング」から得られるものがある。

クオンツ・マクロは、幅広い時間軸で取引するファンドをカバーし、多 くの異なるデータセットを組み込み、その複雑さは千差万別である。

しかし、クオンツ・マクロ戦略の長期パフォーマンスを見ると、長期的に平均シャープレシオは0.8~0.9程度(CTAより若干良い)であり、プラス・スキューも示しているが、平均的にはCTAほどではない。

上記の情報を踏まえると、クオンツ・マクロ・ファンドのポジショニングは相対的なバリュー・ベースが多い傾向があるが、ファンドが方向性を持ったポジションを取ることもある。

取引される資産クラスは、当然のことながらマクロ的な性質、すなわち先物、FX、ETF、スワップ、その他の商品であり、これらは一般的に流動性が高い。

クオンツ・マクロ/GAAマネジャーは、マクロ・レベルの市場間の再現可能な関係を取引しようと考えており、取引されるシグナルは中長期的(すなわち1~数ヶ月)になる傾向があります。

ただし、平均保有期間がこれよりはるかに短い運用会社もある。

シグナルの種類

クオンツ・マクロは、高度にデータと技術を集約した戦略である。

通常、複雑な数理モデルに依拠し、価格形成・関係や市場動向の主要因を特定し、ポートフォリオ構築の較正を行い、売買シグナルを生成する。

GDP、インフレ率、金利、為替レート、輸出入、成長、キャピタルフロー、市場データなど、マクロ経済要因に焦点を当てる傾向がある。

シグナルはまた、バリュー、キャリー、モメンタム(トレンドフォロー)など、おなじみのファクターに分類されることも多い。

古典的な長期のクオンツ・マクロ・シグナルの例としては、通貨で表現したバリュー・シグナル、購買力平価、株式フロー、交易条件などを挙げることができる。

市場におけるパフォーマンスの違い

クオンツ・マクロ・ファンドは、景気後退や地政学的危機など、マクロ経済要因が市場の動きを牽引しているような経済の不確実性が高い時期には、良好なパフォーマンスを示す傾向がある。

しかし、安定した市場環境や緩やかに変化する市場環境では、パフォーマンスが低下する可能性があります。

そのパフォーマンスは、経済データ・ソースの正確性と適時性、および市場レジームの変化に対するモデルの頑健性にも影響される。

取引例

広範なトレード・タイプは、相対価値アセットクラス・モデル、クロス・アセットクラス・モデル、ディレクショナル・トレードなど、様々な分類に整理することができる。

コモディティでは、在庫水準、弾力性/代替ダイナミクス、および体系的にモデル化できるその他の需給情報などの他の要因を考慮に入れて、割高/割安のコモディティの買い/売りに関連する可能性があります。

マクロ経済指標(先行指標、景気予測、景気循環、金融政策など)は、相対的なミスプライスの機会を探しながら、世界の株価指数をロングとショートの両方で取引するために使用される。

リスク・リターン・プロフィール

- CTAのような分野と重なる部分もあるが、一般的にクオンツ・マクロ・ファンドはより広い範囲をカバーし、現物、債券、通貨、スワップやオプションなどのデリバティブなど、より幅広い投資対象を取引することができる。

一方、CTAは先物市場に重点を置く傾向がある。

クオンツ・マクロ・ファンドは通常、テクニカル分析や価格ベースのモデルに依存するCTAよりも幅広い指標を使用する。 - この戦略は通常、ポートフォリオ全体の分散要因として利用される。

クオンツ・マクロと株式や債券との長期的な相関は一般的に低い。 - ストラテジーが全体的にロングまたはショートであるためには、観察可能なシステミック・バイアスがあってはならない。

- 一般的にクオンツ・マクロ・ファンドは、典型的なCTAよりも高いレベルのモデル分散と商品エクスポージャーを提供する可能性があるが、勝ちトレードと負けトレードの比率は非常に低い傾向があり、戦略は高いシャープレシオを示さない。

そうは言っても、十分に分散されたCTAがクオンツ・マクロ・ファンドに似ていることもある。 - 一般的に、クオンツ・マクロは他のヘッジファンドよりもボラティリティが高く、時には低リターンやマイナス・リターン、大幅なドローダウンが長期間続くこともあると予想される。

クオンツ・マクロを保有する主な魅力は、分散特性と、原資産が極めて流動的である傾向があることである。 - 戦略はキャッシュの観点から非常に効率的であり、低いマージン比率(10~25%程度)を必要とする。

- ストラテジーは通常、株式、債券、コモディティの主要な資産クラスで最も流動性の高い先物契約のみを取引し、時には流動性の高い国債やスワップなどの金融商品も取引する。

一部のクオンツ・マクロ・ファンドは、より難解な(しかし流動性が低く、キャパシティに制約のある)先物商品契約も取引する。 - 一般的に、クオンツ・マクロ・ファンドは多数の金融商品にかなり高度に分散投資されていると予想される。

- また、マクロ・ボラティリティ商品を、方向性の観点から、あるいは相対価値の観点から取引する場合もある。

- クオンツ・マクロと伝統的なCTAを比較した場合、クオンツ・マクロ・ファンドは通常、CTAに比べてより広範なリスク要因を考慮する。

CTAは主に市場リスクと価格リスクの管理に重点を置くが、クオンツ・マクロ・ファンドは通常、投資テーマに影響を与えうるマクロ経済リスク、地政学的要因、政策変更、システミック・リスクも評価する。

そして、これらの要因をモデルやリスク管理の枠組みに組み入れる。 - クオンツ・マクロ・ファンドは、市場のダイナミックな変化に応じてポートフォリオをダイナミックにサイズ変更することで、リスクとボラティリティをコントロールする極めて機械的なファンドである。

また、より洗練されたファンドでは、様々なレジーム識別手段を用いてトレーディング・シグナル(および総リスク選好度)を調整することもある。

例えば、フロー・データ、天候分析、主要指標のボラティリティ、海運レート、あるいは急速に変化するクロス・アセット関係/相関などが考えられる。

代替リスクプレミア

ヘッジファンドにおけるオルタナティブ・リスク・プレミア戦略は、特定のヘッジファンド戦略の基礎となる。

ダイナミックでありながら明確に定義されたプロセスを採用することで、ファンドは、これらの戦略に関連する期待リターンのかなりの部分を目指している。

エクイティ・バリュー、モメンタム、サイズなどの特定のリスク・ファクターが分離され、そのリスク・プレミアがシステマティックな方法で収穫されるため、クオンツ・ヘッジファンド戦略のグループ分けに含まれる。

オルタナティブ・リスクプレミアファンドが捕捉しようとする戦略やミスプライシングは、一般的に非常によく理解されており、学術的な研究によって裏付けられています。

また、重要なことですが、これらの潜在的な機会を特定し利用するために、定量的なモデルとルールベースのプロセスを使用して体系的に実施することができます。

このため、リスク・プレミアファンドは、他のヘッジファンド業界をベンチマークとした場合、運用手数料やパフォーマンス手数料が非常に低く、手数料に関して非常に低コストである傾向があります。

リスク・プレミア・ファンドは、より広範な投資コミュニティによく理解されているため、業界資本はこうした戦略に非常に大きく配分されている。

リスク・プレミア・ファンドはキャパシティが大きく、その性質上、手数料が高くないことが大きな魅力である。

このようなファンドはしばしば、伝統的なヘッジファンドに投資する安価な代替手段として考えられている。

この戦略の背景にある理論は、投資家に多様で非相関のオルタナティブ・リスク・プレミアへのアクセスを提供することで、伝統的なポートフォリオに付加的な強固なリターン・ストリームを得ることができるというものである。

オルタナティブ・リスクプレミア・ファンドのもう一つの重要な特徴は、運用の柔軟性である。

専用ファンドを通じてこれらの戦略にアクセスする投資家もいれば、カスタマイズしたポートフォリオやファクター・ベースのアプローチを用いて実施する投資家もいる。

この柔軟性により、投資家は自分の好みや投資目的に基づいて、特定のリスク・ファクターへのエクスポージャーを調整することができる。

シグナルの種類

ヘッジファンド・プレミアの分散されたポートフォリオへのエクスポージャーを持つ傾向がある。

プレミアには、エクイティ・プレミア(エクイティ・マーケット・ニュートラル-バリュー、クオリティー、グロース、モメンタムの各ファクターやEMプレミアの取引)、マクロ・プレミア(トレンドフォローやEMプレミアなど)、裁定戦略(リスク裁定-セクターやディールタイプによって分散された合併ターゲットのポートフォリオの保有、コンバーティブル裁定など)など、あらゆるものが含まれる。

リスク・プレミア商品とQEMNファンドの中には、同じ現象から利益を得ようとするものがあるため、クロスオーバーするものもある。

リスクプレミアシグナルの最も一般的な例には、以下のようなものがある:

- バリュー:このプレミアムは、ファンダメンタルズに比べて低い価格で取引されている銘柄が、高い価格で取引されている銘柄をアウトパフォームする傾向を指す。

このプレミアムを享受するために、ヘッジファンドは割安株を買い、割高株を空売りする。 - モメンタム:直近で好業績を上げた銘柄が、引き続き好業績を上げる傾向。

リスク・プレミア・ヘッジファンドは、モメンタム戦略を用いて、プラスのモメンタムを示した資産に投資し、マイナスのモメンタムを示した資産をショートすることがある。 - キャリー:このファクターは、高利回り資産が低利回り資産をアウトパフォームする傾向を捉えます。

このプレミアを捉えるマーケット・ニュートラルなアプローチは、高利回り資産をロング、低利回り資産をショートすることでしょう。 - ボラティリティ:このファクターは、低ボラティリティを示す資産が高ボラティリティの資産をアウトパフォームする傾向を捉えており、ヘッジファンドは低ボラティリティ資産をロング、高ボラティリティ資産をショートとする。

- 質:ファンダメンタルズが強い(質の高い)資産が質の低い資産をアウトパフォームする傾向。

ヘッジファンドは強い企業・資産をロング、弱い企業・資産をショートする。 - 流動性:流動性の低い資産が流動性の高い資産をアウトパフォームする傾向。

リスクプレミア戦略の中には、このプレミアムを捕捉するために、流動性の低い資産と同様の流動性の高い資産に投資する流動性戦略を用いるものがある。

市場におけるパフォーマンスの違い

オルタナティブ・リスク・プレミア戦略は、市場ストレスの時期には、様々なパフォーマンスを示している。

これらの戦略は、より分散され、伝統的な資産クラスとの相関が低くなるように設計されているが、市場のボラティリティやストレスが高まる時期には、依然として課題に直面する可能性がある。

市場ストレスの時期には、資産クラス間の相関が高まる傾向があり、相対的な価格格差の活用に依存するオルタナティブ・リスクプレミア戦略の有効性が低下する可能性がある。

さらに、突発的な市場ショックは大幅かつ急激な値動きにつながる可能性があり、このような戦略では市場の非効率性を捉えて利益を得ることが難しくなる。

市場ストレス時のオルタナティブ・リスク・プレミア戦略のパフォーマ ンスは、具体的なアプローチや実施方法によって異なる可能性があることは注目に値する。

特定のファクターに焦点を当てたり、強固なリスク管理手法を採用しているオルタナティブ・リスク・プレミア戦略の中には、乱高下する市場環境をうまく乗り切り、プラスのリターンを生み出す可能性のあるものもある。

オルタナティ ブ・リスクプレミアファンドのパフォーマンスは、定量的モデルの精度、取引市場の厚みと流動性、リスク管理とポートフォリオ配分の最適化におけるポートフォリオ・マネージャーのスキルにも影響される。

取引例

オルタナティブ・リスクプレミア・ヘッジファンドは、金と銀、原油と天然ガスなど、密接に関連する2つの資産クラスの先物契約を同時に売買することで、2つの資産の価格関係が過去の平均に戻ることを期待して取引を実行することがある。

ファンドは、統計モデルを使って過去の関係からの乖離を特定し、価格の収束から利益を得ることを期待して、平均回帰取引を実行することができる。

もう1つの取引は、指数先物やその原資産である株式バスケットなど、2つの関連資産間のミスプライスが特定された場合である。

ファンドは、2つの資産間の期待リスク・プレミアに不一致があることを特定する定量的モデルを使用し、割安な資産をロング、割高な資産をショ ートするロング・ショート・トレードを実行することができる。

あるいは、ファンドがある資産クラスの高利回りの先物契約を買い、別の資産クラスの低利回りの先物契約を売るキャリー・トレードを実行し、金利の差を捕捉することもある。

ファンドはまた、取引のリスクを管理するために、損切り注文、ポジション・サイズの制限、複数のリスクプレミアへの分散など、追加のリスク管理手段を採用することもある。

リスク・リターン・プロフィール

- オルタナティブ・リスク・プレミアファンドは通常(常にではないが)、伝統的資産クラスとの相関が低く、長期的にマーケット・ニュートラルであることを目指す。

- 設計上、リスク・プレミア商品は特定のリスク・ファクターへのエクスポージャーを持ち、それに対する補償が期待されるが、ポートフォリオのボラティリティを押し上げることになる。

これらのリスク・ファクターの中には動きが大きいものもあり、ドローダウンの期間やリターンが低い期間が長くなる可能性がある。 - また、一般的に流動性が高く、伝統的なヘッジファンドと比較して投資条件が流動的である。

オルタナティブ・リスク・プレミア戦略の中には、流動性リスク・プレミア戦略を組み込んでいるものもあり、その場合、定義上、流動性の低い領域に投資することになる。

ボラティリティ・ショート戦略やエマージング・マーケット・ロング戦略の中にも、特にストレス時には流動性が低下するものがある。 - オルタナティブ・リスクプレミア戦略の多くは、レバレッジを利用してリターンを増幅させるが、これは潜在的なダウンサイドリスクを高めることにもなる。